Le elezioni presidenziali statunitensi sono tra gli eventi geopolitici più seguiti dagli investitori. Dopotutto, non si può sottovalutare il potenziale di sconvolgimenti nel mercato azionario a seconda di chi diventa il prossimo presidente della più grande economia del mondo.

Sebbene chi arriva al potere alla Casa Bianca possa influenzare i mercati azionari, uno sguardo ai dati storici ha rivelato che questi tendono a essere più evidenti nel lungo termine. È importante notare che i cambiamenti nelle politiche, piuttosto che un particolare candidato, hanno suscitato una maggiore risposta nei settori interessati [1].

Inoltre, l’andamento dell’economia e dell’inflazione – più che i risultati elettorali – tende ad avere una relazione più forte e coerente con i rendimenti di mercato.

Pertanto, l’investitore medio dovrebbe mantenere un approccio pragmatico e non impegnarsi eccessivamente in una posizione o strategia basata esclusivamente su quale candidato si prevede vincerà.

Con questa regola generale in mente, diamo un’occhiata più da vicino a come i mercati statunitensi reagiscono all’indomani delle elezioni presidenziali e quali settori (se ce ne sono) sono più sensibili.

Punti Chiave

- I dati storici mostrano che la performance del mercato azionario negli anni elettorali statunitensi riflette tipicamente condizioni economiche più ampie piuttosto che l’esito elettorale stesso.

- Le politiche presidenziali possono influenzare le dinamiche di mercato, ma i loro effetti reali sono spesso moderati dalle azioni del Congresso.

- Gli investitori sono invitati a mantenere una strategia di investimento a lungo termine durante gli anni elettorali, concentrandosi meno sulle incertezze a breve termine legate ai risultati elettorali.

Analisi statistica della performance del mercato negli anni elettorali [2]

Iniziamo dando un’occhiata ai dati statistici storici sulla performance del mercato azionario durante gli anni elettorali.

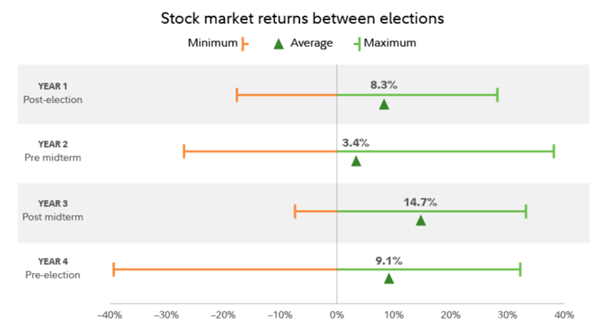

Secondo i dati di Fidelity, dal 1950, l’S&P 500 ha registrato un rendimento medio del 9,1% durante gli anni elettorali. Dato che le azioni statunitensi sono storicamente aumentate nel lungo termine, questo dato non è fuori dall’ordinario.

Ci sono alcune sfumature da comprendere qui. In primo luogo, alcuni investitori potrebbero prendere questa statistica come prova che il partito al potere cerca di stimolare l’economia statunitense come mezzo per assicurarsi voti. Tuttavia, i dati economici mondiali suggeriscono che tali tattiche sono più efficaci nei paesi in via di sviluppo; in un’economia avanzata come quella degli Stati Uniti, i cicli economici guidati dalla politica sono meno rilevanti.

In secondo luogo, e forse più importante, va notato che il mercato vede oscillazioni maggiori durante gli anni elettorali.

Come mostrato nella schermata precedente, si nota che l’S&P 500 può variare tra il -40% e il +30% durante il quarto anno dell’elezione, che è significativamente più volatile rispetto ad altri anni. Al contrario, l’anno immediatamente precedente a quello delle elezioni ha mostrato la migliore performance dell’S&P 500, con rendimenti medi del 14,7% e una gamma di volatilità che va dal -10% al +30%.

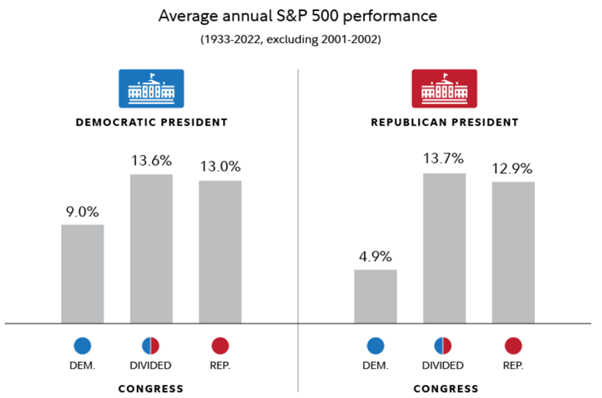

Un altro fatto interessante da notare dai dati storici è il seguente: i mercati sono non-partisan, e quale partito è al potere generalmente non ha importanza.

Dai un’occhiata al grafico seguente, che mostra la performance media annuale dell’S&P 500 in base all’equilibrio del potere alla Casa Bianca.

Storicamente, il mercato statunitense ottiene i migliori risultati con un Congresso diviso. Questo è vero sia con un presidente Democratico che Repubblicano.

Quali settori brillano durante gli anni elettorali negli Stati Uniti?

Con l’insediamento di nuove amministrazioni, vengono implementati cambiamenti di politiche che possono influenzare vari settori. Questo porta naturalmente alla domanda su quali settori potrebbero beneficiare durante gli anni elettorali.

Ad esempio, nonostante i forti venti contrari della regolamentazione, l’interesse per le criptovalute rimane alto tra gli investitori statunitensi. Questo è stato chiaramente dimostrato quando gli ETF su Bitcoin sono stati ufficialmente lanciati l’11 gennaio: il primo giorno di contrattazioni sono stati scambiati titoli per un valore di 4,6 miliardi di dollari [3]. Inoltre, il prezzo del Bitcoin è aumentato di quasi il 25% dal lancio degli ETF [4].

Dato questi sviluppi, è logico concludere che se la prossima amministrazione decidesse di adottare politiche favorevoli alle criptovalute, il prezzo del Bitcoin probabilmente inizierebbe un rally rialzista.

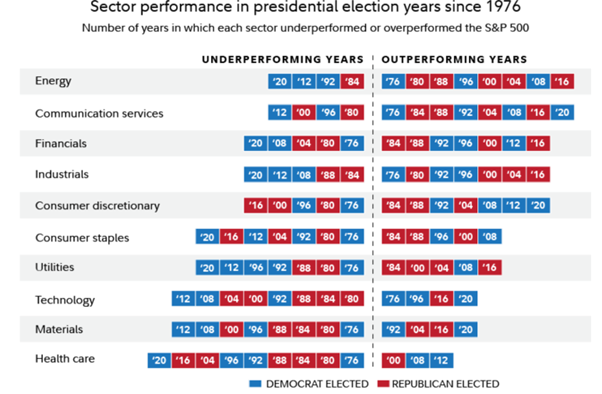

Come in molte altre occasioni, le criptovalute potrebbero ancora una volta essere l’eccezione qui. I dati storici di altri settori più consolidati non mostrano correlazioni tra la performance e gli anni elettorali, come visualizzato nel grafico seguente:

Basato su dati che risalgono al 1976, diversi settori hanno avuto la loro parte di prestazioni inferiori o superiori rispetto all’S&P 500. Questo è stato indipendente dal fatto che il Presidente fosse un Democratico o un Repubblicano.

La lezione chiave qui è che gli investitori dovrebbero fare attenzione a non scommettere troppo su giochi settoriali basati esclusivamente sui candidati in corsa per la posizione di comando. Gli investitori dovrebbero riconoscere la difficoltà di prevedere come le decisioni politiche di alto livello possano influenzare i mercati.

Inoltre, come dimostra il nostro esempio delle criptovalute, è il tono e il tenore dei cambiamenti politici che possono avere un impatto maggiore rispetto alle opinioni o alle posizioni sostenute dai politici in corsa per la carica.

Politiche presidenziali e dinamiche di mercato – Trump vs Harris [5]

Il pulsante di reset è stato premuto per la corsa presidenziale poiché il presidente Joe Biden ha annunciato il suo ritiro il 21 luglio, sostenendo la vicepresidente Kamala Harris come sua successore.

Cosa significa questo per i mercati?

A questo punto, dovrebbe essere chiaro che i fattori macroeconomici, piuttosto che i risultati elettorali, sono i principali motori del mercato azionario, anche durante gli anni elettorali.

A quanto pare, l’efficacia delle politiche presidenziali dipende molto dal Congresso, che ha il potere di modificare o addirittura bloccare del tutto le proposte politiche presentate dall’amministrazione del presidente.

E con il controllo del Congresso che dovrebbe rimanere diviso in queste prossime elezioni, è probabile che entrambi i candidati vedano le principali proposte politiche notevolmente ridotte, in particolare sulla riforma fiscale, la spesa pubblica e gli investimenti.

Con Harris come candidata democratica a soli quattro mesi dalle elezioni, si prevede che seguirà principalmente l’agenda economica del presidente Biden su questioni chiave come tasse, commercio e immigrazione.

Tuttavia, vale la pena comprendere le implicazioni politiche chiave di ciascun partito, soprattutto date le nette differenze di approccio tra le due parti.

Politica monetaria [6,7]

Le ultime due elezioni hanno avuto impatti chiari sulla forza del dollaro USA, come mostrato:

Immagine 3: Le ultime due elezioni hanno avuto un impatto notevole sul dollaro statunitense. Fonte: JP Morgan (https://privatebank.jpmorgan.com/nam/en/insights/markets-and-investing/ideas-and-insights/election-year-investing-jitters-considerations-that-could-set-you-at-ease)

Quando Trump vinse la corsa elettorale nel 2016, il dollaro statunitense si rafforzò, ma si vide un effetto opposto quando Biden salì al potere nel 2020.

Ovviamente, un dollaro forte (o debole) non è intrinsecamente positivo o negativo. Quando il dollaro si rafforza, gli esportatori nazionali diventano meno competitivi a livello globale, poiché il prezzo dei beni e servizi statunitensi diventa più costoso per gli acquirenti esteri. Anche le aziende americane che operano all’estero soffrono della svalutazione del tasso di cambio.

D’altra parte, un dollaro forte favorisce i turisti. E poiché i beni importati diventano più economici, un dollaro forte può anche ridurre l’inflazione. Chiaramente, la forza della valuta è una questione complessa e dovrebbe essere considerata insieme ad altri dati economici chiave.

Tuttavia, è interessante vedere l’impatto reale che può essere causato da politiche diverse. In particolare, si pensava che l’aumento della forza del dollaro statunitense fosse parzialmente alimentato dai dazi commerciali che Trump impose alla Cina durante la sua presidenza. Questo ha aiutato il dollaro a salire di quasi il 5% rispetto ad altre principali valute. Significativamente, l’aumento è diminuito nel tempo, segnando una reazione impulsiva del mercato.

Implicazioni per le elezioni statunitensi del 2024

Per rafforzare l’economia americana, Trump ha promesso di imporre una tariffa del 10% su tutte le importazioni internazionali e di aumentare le tariffe sulle importazioni cinesi al 60%. Se vincerà le elezioni, è probabile che verranno imposte tariffe più alte, il che influenzerà gli importatori e potrebbe ulteriormente rafforzare il dollaro.

Biden ha mantenuto i dazi di Trump su circa il 10% delle importazioni statunitensi, inclusi numerosi beni provenienti dalla Cina. Inoltre, ha recentemente implementato aumenti tariffari mirati sui veicoli elettrici cinesi e sui pannelli solari.

Se eletta, si prevede che Harris manterrà questi dazi sulle importazioni esistenti. Gli investitori possono aspettarsi una reazione più contenuta nei mercati valutari come risultato.

Politica industriale e commerciale

Ricostruire la capacità industriale è una priorità assoluta per entrambi i candidati, così come il protezionismo commerciale continuo. Tuttavia, Harris e Trump adotterebbero approcci significativamente diversi.

L’amministrazione di Biden ha già messo in atto diverse misure, tra cui l’Inflation Reduction Act (IRA), il CHIPS and Science Act e il disegno di legge sulle infrastrutture approvato nel 2021. Se Harris vincesse le elezioni, è probabile che continui a implementare queste iniziative, aumentando al contempo gli investimenti in tecnologia pulita e nella transizione climatica.

Nel frattempo, Trump mira a smantellare alcune di queste misure, incluso l’abrogazione dei crediti d’imposta per l’industria pulita dell’IRA. Si prevede inoltre che ridurrà i finanziamenti per la conservazione, la silvicoltura, l’efficienza energetica degli edifici e altri finanziamenti e prestiti del Dipartimento dell’Energia. Inoltre, come presidente, Trump potrebbe avviare un’azione esecutiva per liberare terre federali attualmente protette per le trivellazioni, imponendo al contempo nuovi incentivi fiscali per la produzione domestica di petrolio e gas.

Per quanto riguarda la politica commerciale, Harris è probabile che continui l’approccio di Biden, enfatizzando le iniziative sul cambiamento climatico e monitorando le pratiche anticoncorrenziali delle grandi corporazioni.

Durante il suo mandato al Senato, Harris ha votato contro l’accordo Stati Uniti-Messico-Canada (USMCA), citando preoccupazioni climatiche. Allo stesso modo, si è opposta al Partenariato Trans-Pacifico (TPP) nel 2016 per motivi ambientali correlati.

Questo potrebbe suggerire la priorità di Harris sulle questioni ambientali e climatiche rispetto agli accordi commerciali.

La proposta di Trump di aumentare le tariffe commerciali infiammerebbe le tensioni con i principali partner commerciali, portando a interruzioni del commercio e incertezze a breve termine.

Politica estera [8]

Si prevede che la rivalità economica con la Cina sarà il fulcro della politica estera degli Stati Uniti, indipendentemente da chi vincerà la presidenza.

Mantenendo in gran parte i dazi commerciali di Trump, l’amministrazione Biden ha fatto un pivot verso barriere non commerciali, come le restrizioni sugli investimenti ritenuti sensibili per la sicurezza nazionale e i divieti di esportazione di chip semiconduttori avanzati verso la Cina.

Man mano che le relazioni tra le due superpotenze continuano a deteriorarsi, l’ambito delle restrizioni potrebbe espandersi per includere veicoli elettrici, potenzialmente influenzando produttori come Tesla, energia rinnovabile e persino imponendo divieti generali sugli investimenti cinesi in settori sensibili.

Nella maggior parte dei casi, si prevede che Harris manterrà molti degli obiettivi di politica estera di Biden riguardanti l’Ucraina, la Cina e l’Iran, adottando al contempo una posizione più ferma su Israele in relazione al conflitto di Gaza.

Nella misura in cui tali misure si dimostrano efficaci, Trump potrebbe essere ispirato a continuare con esse se vincesse le elezioni.

Nonostante la crescente rivalità, nessuna delle due amministrazioni dovrebbe andare molto oltre, dato il rischio per l’economia globale se il commercio dovesse interrompersi completamente tra i due paesi.

Politica sanitaria pubblica [9,10]

Durante il suo mandato come presidente nel 2016, Trump ha lavorato duramente per abrogare l’Affordable Care Act (ACA). Sebbene abbia fallito, è riuscito a ridurre i finanziamenti federali per il programma, causando una diminuzione delle iscrizioni.

Quando è salito al potere, Biden ha ripristinato l’ACA ripristinando i finanziamenti federali, aumentando i finanziamenti di dieci volte secondo alcune fonti. La sua posizione sull’ACA è chiara: Biden ha promesso ulteriori 500 milioni di dollari nei prossimi cinque anni per continuare a sostenere il programma di assicurazione sanitaria pubblica.

Se Trump vincesse le elezioni, non è chiaro se continuerebbe i suoi sforzi per smantellare l’ACA, un tema ancora caldo tra i repubblicani. Tuttavia, dati i suoi passati provvedimenti e azioni, è probabile che Trump adotterebbe un approccio deregolamentare all’assicurazione sanitaria.

Sulla questione dei prezzi elevati dei farmaci, l’Inflation Reduction Act di Biden include una disposizione innovativa per consentire a Medicare di negoziare i prezzi dei farmaci costosi, che dovrebbe portare benefici significativi ai pazienti. Inoltre, Biden ha anche fissato un limite ai costi vivi per i farmaci medici richiesti dalle persone su Medicare.

In contrasto, Trump ha cercato di ridurre i costi dei farmaci consentendo l’importazione di farmaci da paesi con prezzi più bassi. Questa politica non ha avuto un successo diffuso, a causa della riluttanza di altri paesi a condividere la loro fornitura di farmaci con gli Stati Uniti.

Non è noto quali politiche o azioni Trump perseguirebbe se fosse rieletto a novembre. Tuttavia, sembra probabile che la sua amministrazione cercherà di abrogare la negoziazione dei prezzi di Medicare, vista come una forma di controllo dei prezzi da parte del governo.

Si prevede che Harris adotti una posizione forte a sostegno dell’accesso all’aborto rispetto a Biden, in netto contrasto con l’ex presidente Donald Trump, che si è apertamente opposto.

È essenziale capire che la politica sanitaria pubblica è altamente complessa negli Stati Uniti, e gli investitori che cercano di decifrare l’impatto potenziale delle modifiche politiche apportate da ciascun candidato trarrebbero beneficio da una ricerca più approfondita sull’argomento.

Navigare il mercato azionario nel 2024

Prima dell’annuncio del ritiro di Biden, i sondaggi favorivano la vittoria di Trump nelle elezioni presidenziali di quest’anno, spingendo gli investitori a orientarsi verso attività e titoli che ci si aspetta performassero bene sotto un’amministrazione repubblicana alla Casa Bianca, come criptovalute e azioni energetiche [11].

L’introduzione di un nuovo candidato presidenziale democratico potrebbe portare a una corsa più serrata rispetto a quanto precedentemente previsto, aumentando potenzialmente la volatilità nei mercati statunitensi mentre gli investitori cercano di valutare quale partito e quali politiche economiche vinceranno a novembre.

Prima di concludere questo articolo, potrebbe essere utile affrontare tre miti comuni sul mercato azionario durante gli anni elettorali che gli investitori sembrano credere.

Mito 1: Il mercato azionario performa male durante gli anni elettorali

Come abbiamo discusso in precedenza, i dati storici confutano completamente questo mito. Ricorda che l’S&P 500 ha registrato un rendimento medio del 9,1% durante gli anni elettorali, che è vicino alla media annuale a lungo termine del 9,95% [12].

Tuttavia, gli investitori dovrebbero prendere nota dell’aumento della volatilità nel mercato azionario durante gli anni elettorali. Storicamente, l’S&P 500 ha mostrato rendimenti che vanno da un aumento del 25,77% nel 1980 a una diminuzione del 38,49% nel 2008 [13].

L’aumento della volatilità è correlato al livello di incertezza, portando ad azioni di copertura tra gli investitori, inclusa la temporanea liquidazione del mercato e il rientro dopo che è disponibile una maggiore chiarezza sulle politiche. Tradizionalmente, dopo l’annuncio dei risultati dei sondaggi e la dissipazione dell’incertezza, le azioni tendono a rialzarsi.

Mito 2: I mercati scenderanno se (un particolare candidato) vince

In realtà, il mercato azionario statunitense reagisce più fortemente alle condizioni macroeconomiche piuttosto che a chi vince le elezioni. Sebbene risultati a sorpresa possano ispirare un sconvolgimento del mercato, questo tende a essere di breve durata, e il mercato si corregge poco dopo.

Alcuni esempi notevoli includono le elezioni del 2020, durante le quali i mercati sono scesi a causa dei lockdown legati al COVID, piuttosto che per la vittoria di Biden. Lo stesso può essere visto nel 2008, quando la crisi dei mutui subprime era già in corso quando Obama entrò in carica.

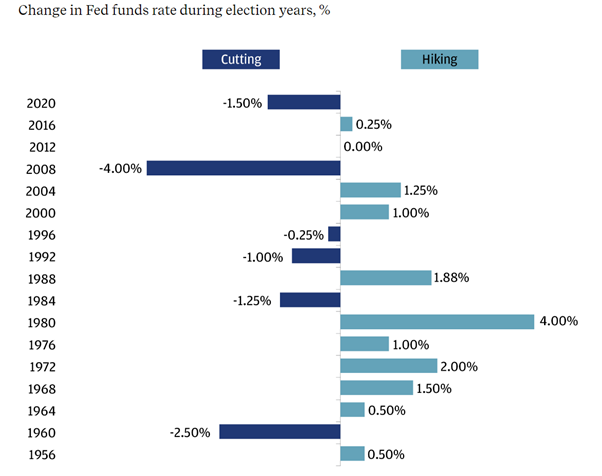

Mito 3: Non ci saranno cambiamenti di politica della Federal Reserve durante gli anni elettorali [14]

Il fatto è che il presidente della Fed statunitense non ha mai evitato di apportare modifiche ritenute necessarie anche durante un anno elettorale. Questo rafforza ulteriormente l’idea che il mercato azionario statunitense tenda a rispondere alle condizioni macroeconomiche piuttosto che a chi diventa presidente.

Ecco un grafico che dettaglia tutte le modifiche ai tassi implementate dalla Fed statunitense durante gli anni elettorali:

Come puoi vedere, i tagli o gli aumenti dei tassi di interesse sono stati effettuati quando necessario, anche durante gli anni elettorali.

In particolare, nota l’aumento del 4% nel 1980, che ha portato il tasso effettivo sui fondi federali dal 14% a un valore compreso tra il 19% e il 20% entro l’anno. Questo è stato implementato per ridurre l’inflazione, che era salita a un record del 14,6%.

Conclusione: Mantieni una Mano Ferma Durante le Elezioni Statunitensi

Dopo aver compreso come le elezioni presidenziali statunitensi impattano il mercato azionario, la lezione chiave è mantenere un approccio saldo mentre la corsa presidenziale si intensifica. Preparati alla volatilità a breve termine, ma resisti alla tentazione di agire quando l’incertezza è alta.

Ricorda, la storia ha dimostrato che per i mercati azionari conta molto meno chi finisce per vincere le elezioni. Piuttosto, è il clima macroeconomico generale che conta. È utile prendere nota dei cambiamenti politici che potrebbero influenzare determinati settori, ma i cambiamenti a livello alto potrebbero non produrre sempre le tendenze attese nel mercato.

Mentre navighi nella stagione elettorale, è consigliabile mantenere una prospettiva a lungo termine e aderire ad approcci strategici. Questa mentalità può aiutarti a rimanere concentrato nonostante le fluttuazioni di mercato legate alle elezioni.

Sei pronto a sfruttare il potenziale dei mercati azionari statunitensi? Apri un conto live con Vantage oggi e inizia a fare trading con posizioni long e short tramite CFD su azioni o indici per approfittare delle diverse condizioni di mercato.

Affronta il mercato con fiducia, supportato dalla nostra piattaforma di trading solida.

Riferimenti

- “How presidential elections affect the stock market – U.S. Bank”. https://www.usbank.com/investing/financial-perspectives/market-news/how-presidential-elections-affect-the-stock-market.html. Accessed 15 July 2024.

- “The election and markets: 5 takeaways – Fidelity”. https://www.fidelity.com/learning-center/trading-investing/election-market-impact. Accessed 15 July 2024.

- “US bitcoin ETFs see $4.6 billion in volume in first day of trading – Reuters”. https://www.reuters.com/technology/spot-bitcoin-etfs-start-trading-big-boost-crypto-industry-2024-01-11/. Accessed 15 July 2024.

- “Bitcoin – CoinGecko”. https://www.coingecko.com/en/coins/bitcoin. Accessed 15 July 2024.

- “Biden vs Trump: key policy implications of either presidency – Economist Intelligent, EIU”. https://www.eiu.com/n/biden-vs-trump-key-policy-implications-of-either-presidency/. Accessed 15 July 2024.

- “Election year investing jitters? Considerations that could set you at ease – JP Morgan”. https://privatebank.jpmorgan.com/nam/en/insights/markets-and-investing/ideas-and-insights/election-year-investing-jitters-considerations-that-could-set-you-at-ease. Accessed 15 July 2024.

- “Kamala Harris’ economic policies may largely mirror Biden’s, from taxes to immigration – USA Today”. https://www.usatoday.com/story/money/2024/07/23/kamala-harris-economic-policies/74501488007/. Accessed 24 July 2024.

- “Tougher tone on Israel, steady on NATO: how a Harris foreign policy could look – Reuters”. https://www.reuters.com/world/us/tougher-tone-israel-steady-nato-how-harris-foreign-policy-could-look-2024-07-21/. Accessed 24 July 2024.

- “On health policy, Biden and Trump both have records to run on — and stark contrasts – NPR”. https://www.npr.org/sections/shots-health-news/2024/06/07/nx-s1-4970819/biden-trump-health-insurance-abortion-trans-health-policy-drug-costs. Accessed 15 July 2024.

- “Kamala Harris, once Biden’s voice on abortion, expected to take an outspoken approach to health – CBS News”. https://www.cbsnews.com/news/kamala-harris-campaign-abortion-outspoken-approach-health/. Accessed 24 July 2024.

- “Here’s what investors are saying about Biden dropping out — and what it means for your 401(k) – MoneyWatch”. https://www.cbsnews.com/news/biden-out-kamala-harris-what-it-means-for-economy-trump-trade/. Accessed 24 July 2024.

- “S&P 500 Annual Total Return (I:SP500ATR) – Y Charts”. https://ycharts.com/indicators/sp_500_total_return_annual. Accessed 15 July 2024.

- “S&P 500 and the U.S. Presidential Election – S^P Global”. https://www.spglobal.com/en/research-insights/market-insights/sp-500-and-the-u-s-presidential-election. Accessed 15 July 2024.

- “Fed’s interest rate history: The federal funds rate from 1981 to the present – Bankrate”. https://www.bankrate.com/banking/federal-reserve/history-of-federal-funds-rate/. Accessed 15 July 2024.