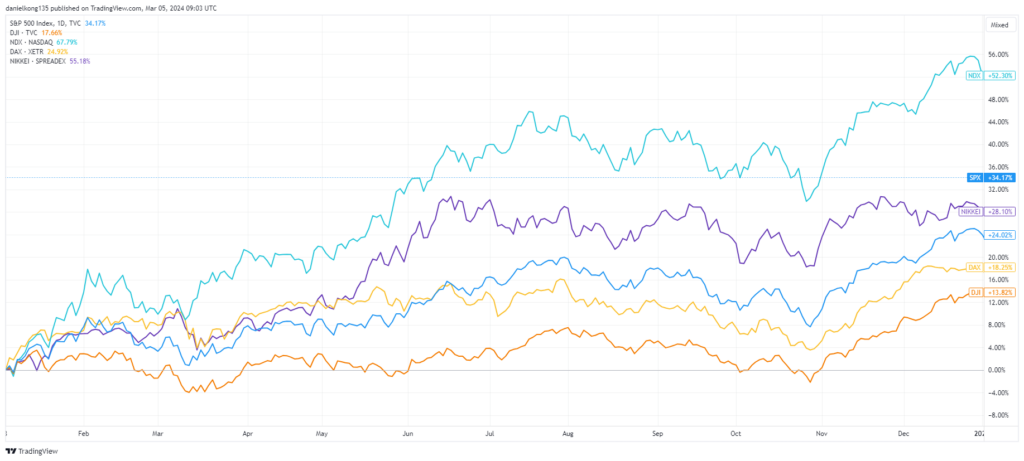

Uno sguardo agli indici globali nel 2024 finora

Gli sviluppi recenti nei mercati azionari globali hanno raggiunto altezze senza precedenti, superando il dominio tradizionale degli indici degli Stati Uniti, caratterizzati dalla loro dipendenza da un ristretto gruppo di aziende a grande capitalizzazione. In particolare, la straordinaria performance di Nvidia, un produttore leader di semiconduttori, ha significativamente incrementato le valutazioni delle azioni tecnologiche, catalizzando così un ampio aumento dei mercati azionari in tutto il mondo. Questo aumento è esemplificato dai livelli record a cui stanno operando il DAX della Germania e il Nikkei 225 del Giappone.

Gli investitori stanno attualmente adottando una prospettiva orientata al futuro, apparentemente indifferenti all’attuale ambiente di alti tassi di interesse. Esiste una prevalente aspettativa che i costi di prestito diminuiranno nella seconda parte dell’anno nonostante i potenziali ritardi. Questo ottimismo è sostenuto dalla solidità dell’economia degli Stati Uniti e dalla prospettiva di un “atterraggio morbido”. Inoltre, la continua rivoluzione tecnologica, insieme a segnali di sopravvalutazione in alcuni settori e aziende, crea un ambiente favorevole per gli indici azionari per raggiungere nuovi traguardi.

La sostenibilità di questi livelli di mercato rimane una considerazione critica per i trader. Con la maggior parte dei rapporti sugli utili per il quarto trimestre ormai pubblici, si osserva una tendenza verso un miglioramento della redditività che fornisce un certo grado di giustificazione per le valutazioni di mercato attualmente elevate. Tuttavia, è importante riconoscere che l’euforia del mercato può portare i prezzi a livelli ben oltre i valori intrinseci man mano che gli investitori partecipano sempre più al rally.

È anche degno di nota che storicamente i tassi di interesse elevati hanno posto sfide per le azioni orientate alla crescita. Inoltre, dal punto di vista dell’analisi tecnica, vari indici azionari stanno attualmente segnalando condizioni di ipercomprato su più timeframe, come indicato dagli indicatori di momentum. Questo scenario presenta un paesaggio complesso per gli investitori, mescolando elementi di ottimismo con cautela.

Punti Chiave

- I mercati azionari globali raggiungono altezze senza precedenti trainati da giganti della tecnologia come Nvidia e da un ottimismo economico più ampio nonostante i tassi di interesse elevati.

- La solidità dell’economia degli Stati Uniti e le innovazioni tecnologiche contribuiscono alla forza del mercato, ma le preoccupazioni di sopravvalutazione e i tassi di interesse elevati pongono delle sfide.

- Strategie di diversificazione e di investimento a lungo termine sono raccomandate in un panorama di investimento complesso caratterizzato sia dall’euforia che dalla cautela.

Comprendere gli Indici del Mercato Azionario

Quando le persone si riferiscono ai “mercati” nel discorso comune, spesso si riferiscono agli indici azionari. Indici come il Dow Jones Industrial Average, il Nasdaq Composite e il DAX sono ormai radicati nel linguaggio quotidiano nonostante una generale mancanza di comprensione dettagliata su questi barometri finanziari.

Queste collezioni di azioni servono come indicatori prominenti della salute economica e della prosperità di un paese. Inoltre, giocano un ruolo cruciale nel modellare il sentimento del mercato, comprendendo alcune delle società più riconosciute a livello globale che sono frequentemente incluse nei portafogli di investimento individuali e nei risparmi per la pensione.

Gli indici principali del mercato azionario sono i seguenti:

- DJ30 (Dow Jones Industrial Average): Questo indice rappresenta la performance azionaria delle 30 principali aziende blue-chip negli Stati Uniti. Istituito da Charles Dow nel maggio 1896 nella sua versione iniziale, il DJ30 adotta una metodologia di ponderazione dei prezzi, in contrasto con altri indici che utilizzano la capitalizzazione di mercato per la ponderazione.

- Nasdaq 100: Come indice più contemporaneo, il Nasdaq 100 racchiude la capitalizzazione di mercato delle prime 100 società non finanziarie degli Stati Uniti. È fortemente ponderato verso le aziende tecnologiche, con enti prominenti come Apple e Microsoft.

- S&P 500: Questo indice comprende 500 grandi aziende statunitensi ed è considerato il punto di riferimento per le azioni blue-chip all’interno degli indici del mercato azionario.

- DAX 40: Il DAX (Deutscher Aktienindex) 40 traccia la performance delle prime 40 aziende quotate alla Borsa di Francoforte, anche se storicamente era noto per tracciare 30 aziende. Questo aggiustamento riflette la natura in evoluzione dell’indice e il suo ruolo nel rappresentare il panorama aziendale della Germania.

- Nikkei 225: Il Nikkei 225 è un indice di borsa per la Borsa di Tokyo (TSE). È un indice ponderato per i prezzi simile al DJ30 e traccia la performance di 225 aziende di alta qualità quotate alla TSE.

Questi indici offrono collettivamente una panoramica completa della salute finanziaria e delle tendenze all’interno delle principali economie mondiali, fungendo da strumenti essenziali per investitori e analisti.

Iscriviti per un conto live con Vantage oggi stesso e fai trading di CFD su Indici. La nostra piattaforma ti offre l’opportunità di eseguire operazioni in entrambe le direzioni del mercato con l’opzione di andare long in previsione di guadagni di mercato o di optare per la vendita allo scoperto in risposta a potenziali ribassi di mercato.

La Strada verso i Massimi Storici

L’ascesa delle principali società tecnologiche ha spinto significativamente gli indici azionari degli Stati Uniti a livelli senza precedenti. Il gruppo colloquialmente denominato i “Magnificent 7” è stato determinante, contribuendo al 60% del notevole 25% o più dell’S&P 500 nel 2023, sostenuto dall’entusiasmo crescente per l’intelligenza artificiale [1,2].

Questo slancio è proseguito nell’anno in corso, con Nvidia in prima linea. In seguito alle sue eccezionali rivelazioni finanziarie, Nvidia ha visto un’aggiunta di quasi 280 miliardi di dollari alla sua valutazione di mercato in un solo giorno, stabilendo un nuovo record per il maggior guadagno di qualsiasi azienda nella storia e superando il precedente record di 196 miliardi di dollari stabilito da Meta poche settimane prima [3].

La realtà che diverse di queste entità hanno raggiunto valutazioni di trilioni di dollari negli ultimi tempi rende sempre più plausibili fluttuazioni giornaliere sostanziali nel valore di mercato ammontanti a centinaia di miliardi di dollari. Di conseguenza, questo fenomeno influenza significativamente gli indici ponderati per la capitalizzazione di mercato, amplificando così le preoccupazioni riguardanti l’ambito limitato dei progressi di mercato. Secondo alcune metriche, la concentrazione del mercato azionario ha raggiunto il suo apice dai tempi degli anni ’70.

Tuttavia, è degno di nota che la variante ponderata per il peso uguale dell’S&P 500 è sul punto di superare il suo picco storico. Infatti, il 64% delle azioni ha superato la loro media mobile semplice a 200 giorni, una cifra che supera la media a lungo termine.

L’espansione della tendenza rialzista negli Stati Uniti è rispecchiata in Giappone, Europa e India.

In Europa, un ristretto gruppo di aziende di punta è stato determinante nel trainare i rispettivi indici verso l’alto. Solo 11 società, umoristicamente denominate le “Granolas” da Goldman Sachs, sono state responsabili della metà dell’innalzamento complessivo del mercato negli ultimi 12 mesi.

Contemporaneamente, il Giappone ha raggiunto il suo primo nuovo massimo storico dal 1989, l’anno di nascita di Taylor Swift, grazie ai “Sette Samurai”. Questo traguardo è attribuibile a una politica monetaria ultra-accomodante, a uno yen in deprezzamento e a estese riforme aziendali che ora stanno iniziando a dare i loro frutti.

Indicatori di un Mercato Toro

Un mercato toro è caratterizzato da un aumento sostenuto dei prezzi di mercato, tipicamente definito come un periodo durante il quale la maggior parte degli investitori si impegna in attività di acquisto, portando a uno scenario in cui la domanda supera l’offerta e la fiducia del mercato raggiunge il suo apice.

Questa escalation dell’ottimismo degli investitori alimenta un ciclo di feedback positivo, attirando così ulteriori investimenti e propulsando un ulteriore apprezzamento dei prezzi degli asset. Tali condizioni di mercato sono frequentemente associate a un ambiente economico robusto, caratterizzato da un Prodotto Interno Lordo (PIL) in espansione e da livelli occupazionali elevati.

In termini di valutazioni di mercato, l’S&P 500 è attualmente scambiato a un rapporto prezzo-utili—una metrica ampiamente utilizzata per la valutazione delle azioni—di circa 20. Questa valutazione rispecchia i livelli precedentemente osservati a febbraio 2022 e supera significativamente la media storica di 15.7.

È importante riconoscere che questa metrica di valutazione è sproporzionatamente influenzata dai maggiori costituenti all’interno dell’indice. Il collettivo noto come i “Magnificent 7” rappresenta circa il 29% del peso complessivo dell’indice e viene scambiato a un rapporto prezzo-utili medio di 34 volte gli utili [4]. Nonostante ciò, le valutazioni dell’indice più ampie non sono ritenute eccessivamente gonfiate e rimangono ben al di sotto del picco del rapporto prezzo-utili di 28 osservato durante l’apice della bolla Y2K.

Fattori Esterni che Influenzano la Performance del Mercato

Uno scenario descritto come “atterraggio morbido”, caratterizzato da una robusta crescita economica, un’inflazione moderata e un rilassamento nella politica monetaria, ha creato un ambiente ottimale per i mercati azionari.

Gli indicatori economici hanno costantemente superato le aspettative, facilitando un’espansione delle valutazioni di mercato e consentendo alla crescita degli utili di superare il suo ritmo abituale. L’allentamento delle pressioni inflazionistiche ha giocato un ruolo fondamentale, nonostante le persistenti sfide in alcuni settori, con sia le previsioni consensuali che le proiezioni della Federal Reserve che indicano una traiettoria sostenibile verso il raggiungimento di un obiettivo di inflazione del 2%.

La fiducia degli investitori è stata senza dubbio rafforzata dal crescente interesse per l’intelligenza artificiale (AI) e quello che è stato definito il “trend tecnologico trasformazionale”. L’influenza dell’AI, dai suoi facilitatori agli adottanti emergenti, è profondamente significativa, offrendo miglioramenti sostanziali in termini di efficienza e produttività.

Tuttavia, si stanno sempre più facendo paragoni tra le dinamiche di mercato attuali e la bolla dotcom del 2000, con la situazione di Nvidia paragonata al drastico declino di Cisco da $78 a $11 tra marzo 2000 e settembre 2001 [5].

Nonostante questi paralleli, c’è un consenso sul fatto che il mercato non abbia ancora raggiunto un livello di euforia paragonabile a quell’epoca. Questo è attribuito alla relativamente bassa partecipazione degli investitori al dettaglio nei mercati azionari e all’impatto continuo dell’espansione monetaria delle banche centrali, anche se i prezzi hanno mostrato resilienza di fronte a notizie avverse e altri asset ad alto rischio hanno iniziato a registrare guadagni significativi.

Sfide e Rischi Futuri

I potenziali rischi e ostacoli che potrebbero impedire l’attuale traiettoria ascendente del mercato comprendono preoccupazioni riguardanti l’inflazione e un sostanziale cambiamento nella politica fiscale.

La Federal Reserve ha avvertito che è necessaria una garanzia decisiva della mitigazione delle pressioni inflazionistiche prima di qualsiasi riduzione dei tassi di interesse. I prossimi dati economici giocheranno un ruolo cruciale. Una ripresa dell’inflazione potrebbe portare a una più drastica ricalibratura delle aspettative rispetto a quanto osservato in precedenza, risultando in uno scenario in cui i tassi di interesse rimangono elevati per un periodo prolungato.

I tassi di interesse elevati rappresentano una minaccia particolare per le aziende tecnologiche caratterizzate da valutazioni elevate basate sugli utili futuri previsti. Questo è attribuibile al valore attuale ridotto degli utili previsti per il futuro. Al contrario, gli effetti negativi dei tassi di interesse elevati potrebbero eventualmente manifestarsi nell’economia più ampia, riducendo l’attività dei consumatori e delle imprese, rallentando la crescita e potenzialmente precipitando una recessione.

Le tensioni geopolitiche presentano anche un rischio evidente, con conflitti in corso in Ucraina e in Medio Oriente, insieme a crescenti frizioni tra Cina e Stati Uniti, con alcune previsioni che suggeriscono che queste tensioni potrebbero culminare a Taiwan. L’approccio alle elezioni negli Stati Uniti potrebbe intensificare queste tensioni, poiché i candidati presidenziali competono per superarsi a vicenda nella loro retorica anti-Cina. Una guerra commerciale o qualche altra forma di conflitto attenuerebbe indubbiamente l’attuale rally degli asset a rischio.

Opinioni Divergenti tra Economisti e Analisti

Alcuni analisti ritengono che l’attuale traiettoria ascendente del mercato azionario possa evolversi in una bolla più esuberante, spesso precipitati dall’anticipazione di una svolta rivoluzionaria accompagnata da sopravvalutazioni e una trascuratezza delle metriche finanziarie fondamentali.

La bolla del 1999 serve da precedente per tali fenomeni, e si specula che un quarto di secolo dopo, il mercato possa essere sull’orlo di un evento simile. Notevolmente, sono state introdotte nuove metriche di valutazione come il rapporto “prezzo all’innovazione”, proposto come alternativa contemporanea al tradizionale rapporto prezzo-utili, che è percepito come obsoleto.

Gli investitori potrebbero iniziare a ignorare le notizie avverse man mano che il fervore cresce. Il concetto di FOMO (Fear of Missing Out) è tornato a essere prominente nel discorso finanziario, indicando un significativo cambiamento nel comportamento e nel sentiment degli investitori. Infatti, è stato suggerito in una recente nota di una banca d’investimento che questo sentiment ha superato il Federal Open Market Committee (FOMC) in termini di influenza sulle dinamiche di mercato.

Inoltre, c’è apprensione tra altri osservatori del mercato che l’attuale scenario economico “Goldilocks”—caratterizzato da un equilibrio non troppo inflazionistico né troppo deflazionistico—possa degenerare in un periodo di stagflazione. Questo termine si riferisce a una condizione economica sfidante caratterizzata sia da stagnazione che da alta inflazione, con prezzi al consumo in aumento e disoccupazione crescente mentre l’economia declina.

In tali circostanze, i tassi di interesse potrebbero dover rimanere elevati per un periodo prolungato, potenzialmente esercitando un impatto negativo sulle valutazioni azionarie.

Strategie per gli Investitori

Mantenere un portafoglio di investimenti diversificato, sostenuto da principi di gestione del rischio giudiziosi, è sempre consigliabile. Concentrarsi troppo pesantemente su una singola classe di asset o settore di mercato può sembrare vantaggioso in certi periodi. Tuttavia, la performance di un portafoglio così focalizzato può deteriorarsi rapidamente di fronte a shock di mercato o all’emergere di notizie impreviste.

In sostanza, la diversificazione serve a mitigare la volatilità e il rischio potenziale a cui gli investitori sono esposti. È cruciale distinguere tra volatilità e rischio; mentre il mercato azionario incarna una volatilità intrinseca con prezzi che fluttuano su brevi periodi, ciò non costituisce necessariamente un ambiente ad alto rischio per coloro che si impegnano in strategie di investimento a lungo termine.

Inoltre, la partecipazione sostenuta al mercato rimane critica anche durante periodi in cui gli indici azionari stanno costantemente stabilendo nuovi record.

Un’analisi condotta da UBS, la banca d’investimenti, rivela che l’S&P 500 ha operato entro un margine del 5% del suo massimo storico circa il 60% delle volte [6]. Al contrario, si è trovato più di 20% al di sotto del suo picco più recente solo il 12% delle volte. Questi dati suggeriscono che entrare nel mercato quando si è vicino a raggiungere un nuovo massimo non è un evento raro ma piuttosto un aspetto frequente dell’investimento basato sul comportamento storico dell’S&P 500.

Conclusione

Il raggiungimento di massimi storici senza precedenti nei mercati azionari globali rappresenta un punto di svolta di “euforia e stupore”, come articolato da un partecipante al mercato, in particolare quando l’indice Nikkei 225 del Giappone ha superato il suo massimo di più decenni. È innegabile che gli investitori e i mercati finanziari siano intrinsecamente anticipatori, con indicatori emergenti di un clima economico globale più favorevole, caratterizzato da una crescita stabile e tassi di inflazione ben gestiti.

Tuttavia, la predominanza di un ristretto gruppo di società nel trainare i principali indici azionari verso l’alto non è tradizionalmente indicativa di un ambiente di mercato robusto, sebbene la validità della diffusione del mercato come indicatore rimanga un argomento di dibattito.

Nel contesto economico attuale, caratterizzato sia da rischi che da potenziali ricompense, esercitare cautela e investire solo capitale disponibile è consigliabile, specialmente man mano che i mercati raggiungono il loro apice. Fattori come il sentiment del mercato, le metriche di valutazione, le aspettative sui futuri tassi di interesse e le prospettive di crescita degli utili costituiscono elementi integrali del panorama economico più ampio. L’analisi storica rivela ulteriormente che gli indici azionari hanno trascorso una quantità considerevole di tempo ai massimi storici più frequentemente di quanto comunemente percepito.

References

- “2023 In Review: Stock Market Resilience And The Rise Of The Magnificent Seven – Forbes”. https://www.forbes.com/sites/greatspeculations/2023/12/26/2023-in-review-stock-market-resilience-and-the-rise-of-the-magnificent-seven/?sh=4b7207bf5c5c. Accessed 4 March 2024.

- “2023 Review – Magnificent Seven Lead Domestic Large Cap Outperformance – Forbes”. https://www.forbes.com/sites/greatspeculations/2024/01/22/2023-in-review/?sh=7b2854a1690b. Accessed 6 March 2024.

- “Major US Stock Indexes Hit Records as Nvidia Rekindles AI Rally – Bloomberg”. https://www.bloomberg.com/news/articles/2024-02-22/major-us-stock-indexes-hit-records-as-nvidia-rekindles-ai-rally. Accessed 4 March 2024.

- “As S&P 500 breaches 5,000, its valuation hits lofty levels as well – Reuters”. https://www.reuters.com/markets/us/sp-500-breaches-5000-its-valuation-hits-lofty-levels-well-2024-02-08/. Accessed 4 March 2024.

- “The five warning signs that we’re at the start of another 2000-style stock market bubble – Yahoo! Finance”. https://news.yahoo.com/five-warning-signs-start-another-120000651.html. Accessed 4 March 2024.

- “Investors should stay invested despite all-time high – UBS Insights”. https://www.ubs.com/global/en/wealth-management/insights/chief-investment-office/house-view/daily/2024/latest-23012024.html. Accessed 4 March 2024.